Die Grundsteuer in Niedersachsen muss bis zum 31. Januar 2023 ans Finanzamt übermittelt werden. Eigentümer von Grundstücken, Betrieben der Land- und Forstwirtschaft sowie Erbbauberechtigte sind verpflichtet, eine Grundsteuererklärung abzugeben. Auch bei Gebäuden auf fremdem Grund und Boden müssen sowohl die Eigentümer des Grundstücks als auch die Eigentümer des Gebäudes die Erklärung abgeben. Bei gemeinsamem Eigentum sind alle Eigentümer gemeinsam für die Erklärung verantwortlich.

Für die Grundsteuererklärung in Niedersachsen werden bestimmte Daten benötigt, darunter die Flächen von Grund und Boden, Wohn- oder Nutzflächen der Gebäude, der Bodenrichtwert des Grundstücks und der durchschnittliche Bodenrichtwert der Gemeinde. Die Berechnung der Grundsteuer erfolgt anhand von Äquivalenzzahlen, die 0,04 Euro pro Quadratmeter für das Grundstück und 0,50 Euro pro Quadratmeter für Gebäude betragen. Der Faktor ergibt sich aus dem Verhältnis des Bodenrichtwerts des Grundstücks zum durchschnittlichen Bodenrichtwert der Gemeinde. Die Grundsteuermesszahl beträgt 100 Prozent für die Fläche des Grundstücks und 70 Prozent für die Wohnfläche. Allerdings gibt es Ausnahmen, beispielsweise für denkmalgeschützte Gebäude oder Wohngebäude mit enger räumlicher Verbindung zur Land- und Forstwirtschaft, die eine geminderte Grundsteuermesszahl von 25 Prozent haben.

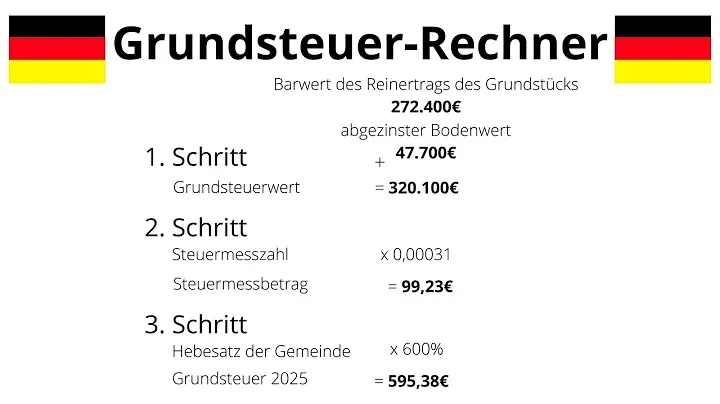

Die Berechnung der Grundsteuer in Niedersachsen erfolgt nach einer bestimmten Formel. Hierfür wird ein Lage-Faktor verwendet, der sich aus dem Verhältnis des Bodenrichtwerts des Grundstücks zum durchschnittlichen Bodenwert der Gemeinde ergibt. Mithilfe dieser Formel wird sowohl der Äquivalenzbetrag für das Grundstück als auch der Äquivalenzbetrag für das Gebäude ermittelt. Der Grundsteuermessbetrag ergibt sich aus der Addition dieser beiden Beträge, multipliziert mit den Grundsteuermesszahlen für Grundstück und Gebäude. Die endgültige Grundsteuer wird dann mit dem Hebesatz der Gemeinde berechnet. So erhalten Eigentümer eine genaue Vorstellung davon, wie hoch ihre jährliche Grundsteuerbelastung sein wird.

Grundsteuer – Definition und Verwendungszweck

Die Grundsteuer ist eine Steuer, die auf den Grundbesitz erhoben wird. Sie umfasst Grundstücke einschließlich der Gebäude sowie Betriebe der Land- und Forstwirtschaft. Die Steuer wird in der Regel von den Eigentümern gezahlt, kann aber bei Vermietung über die Betriebskosten auf die Mieter umgelegt werden.

Die Grundsteuer ist von großer Bedeutung, da die Einnahmen daraus ausschließlich den Städten und Gemeinden zugutekommen. Jährlich werden fast 15 Milliarden Euro durch die Grundsteuer eingenommen. Diese Mittel werden von den Gemeinden benötigt, um Schulen, Kitas, Schwimmbäder, Büchereien und wichtige Investitionen in die örtliche Infrastruktur zu finanzieren.

Die Grundsteuer musste reformiert werden, da das Bundesverfassungsgericht im Jahr 2018 das bisherige System der grundsteuerlichen Bewertung für verfassungswidrig erklärt hat. Das System behandelte gleichartige Grundstücke unterschiedlich und verstieß somit gegen das Gebot der Gleichbehandlung im Grundgesetz. Eine gesetzliche Neuregelung musste bis spätestens 31. Dezember 2019 getroffen werden. Bis zum 31. Dezember 2024 kann die Grundsteuer jedoch vorläufig weiterhin nach dem alten System erhoben werden. Ab dem 1. Januar 2025 wird die Grundsteuer dann auf Grundlage des neuen Rechts erhoben.

Die Reform der Grundsteuer beinhaltet die Umsetzung der Vorgaben des Bundesverfassungsgerichts und die Fortentwicklung der Grundsteuer. Es gibt drei Gesetze, die die Änderungen festlegen:

- Gesetz zur Reform des Grundsteuer- und Bewertungsrechts: Dieses Gesetz enthält die neuen Bewertungsregeln für die Grundsteuer auf Bundesebene. Der gesamte Grundbesitz in Deutschland soll zum Stichtag 1. Januar 2022 neu bewertet werden. Die Eigentümer müssen eine Erklärung zur Feststellung des Grundsteuerwerts elektronisch an das Finanzamt übermitteln.

- Gesetz zur Änderung des Grundsteuergesetzes zur Mobilisierung von baureifen Grundstücken für die Bebauung: Dieses Gesetz gibt den Gemeinden das Recht, ab dem Jahr 2025 auf unbebaute, baureife Grundstücke einen erhöhten Hebesatz festzulegen, um die Bebauung zu fördern.

- Gesetz zur Änderung des Grundgesetzes: Mit diesem Gesetz wurde die Gesetzgebungskompetenz des Bundes im Grundgesetz festgeschrieben. Die Länder haben das Recht, eigene landesrechtliche Regelungen zur Grundsteuer einzuführen. Fünf Länder haben von dieser Möglichkeit Gebrauch gemacht, während das Saarland und Sachsen grundsätzlich das Bundesmodell anwenden, aber abweichende Steuermesszahlen eingeführt haben.

Die Reform der Grundsteuer soll die bisherigen steuerlichen Ungleichbehandlungen beheben, die durch die veralteten Einheitswerte entstanden sind.

Grundsteuer Berechnung in Niedersachsen: Alles, was Sie wissen müssen

Die Grundsteuerberechnung in Niedersachsen folgt einem eigenen Flächen-Lage-Modell, das jedoch einige Abweichungen vom Bundesmodell aufweist. Für land- und forstwirtschaftliche Grundstücke und Betriebe gelten die Regelungen des Bundesmodells. Um die Neubewertung durchzuführen, müssen Grundstückseigentümer eine Grundsteuererklärung abgeben. Diese Erklärung muss im Zeitraum vom 1.7.2022 bis 31.01.2023 beim zuständigen Finanzamt eingereicht werden.

Bei der Berechnung der Grundsteuer nach dem Flächen-Lage-Modell in Niedersachsen spielen fünf Faktoren eine wichtige Rolle. Dazu gehören die Fläche des Grundstücks, die Wohn- bzw. Nutzfläche des Gebäudes, die Nutzung der Immobilie, der Bodenrichtwert des Grundstücks und der durchschnittliche Bodenrichtwert der Gemeinde. Das Niedersächsische Grundsteuergesetz legt feste Berechnungsgrößen, sogenannte Äquivalenzzahlen, fest. Die Grundsteuermesszahl beträgt grundsätzlich 100 % für Grund und Boden sowie für Gebäudeflächen. Bei Wohnflächen liegt die Steuermesszahl bei 70 %. Bei denkmalgeschützten Gebäuden und sozialem Wohnungsbau reduziert sich die Grundsteuermesszahl um weitere 25 %.

Hier ein Beispiel zur Berechnung der Grundsteuer in Niedersachsen: Eine Familie besitzt ein Einfamilienhaus mit einer Wohnfläche von 165 qm und ein Grundstück mit einer Fläche von 800 qm. Der Bodenrichtwert für das Grundstück beträgt 150 Euro/qm, der durchschnittliche Bodenrichtwert der Gemeinde liegt bei 121 Euro/qm. Die Gemeinde hat einen Hebesatz von 400 % festgelegt. Unter Berücksichtigung dieser Werte erfolgt die genaue Berechnung der Grundsteuer.

Faktoren für die Höhe der Grundsteuer in Niedersachsen

Die Höhe der Grundsteuer in Niedersachsen wird von verschiedenen Faktoren beeinflusst. Eines der wichtigsten Kriterien ist die Fläche des Grundstücks und die Fläche des Gebäudes (Wohnfläche). Diese Angaben dienen als Grundlage für die Berechnung der Grundsteuer. Ein weiterer relevanter Faktor ist die Nutzung der Immobilie. Darüber hinaus spielen der Bodenrichtwert des Grundstücks und der durchschnittliche Bodenrichtwert der Gemeinde eine entscheidende Rolle.

Die Berechnung der Grundsteuer erfolgt mithilfe von sogenannten Äquivalenzzahlen. Dabei gilt ein Äquivalenzbetrag von 0,04 Euro pro Quadratmeter für das Grundstück und 0,50 Euro pro Quadratmeter für die Wohnfläche des Gebäudes. Der Faktor für die Berechnung ergibt sich aus dem Verhältnis des Bodenrichtwerts des Grundstücks zum durchschnittlichen Bodenrichtwert der Gemeinde.

Die Grundsteuermesszahl beträgt für die Fläche des Grundstücks 100 Prozent und für die Wohnfläche 70 Prozent. Es gibt jedoch Ausnahmen für bestimmte Gebäude. Denkmalgeschützte Gebäude, Sozialwohnungen und Wohngebäude mit enger räumlicher Verbindung zur Land- und Forstwirtschaft haben eine 25 Prozent geminderte Grundsteuermesszahl.

- Die Formel zur Berechnung der Grundsteuer in Niedersachsen lautet:

Lage-Faktor = (Bodenrichtwert des Grundstücks / durchschnittlicher Bodenwert der Gemeinde) hoch 0,3; Äquivalenzbetrag Grundstück = Fläche Grundstück x Äquivalenzzahl (Grundstück) x Lage-Faktor; Äquivalenzbetrag Gebäude = Fläche Gebäude x Äquivalenzzahl (Gebäude) x Lage-Faktor; Grundsteuermessbetrag = Äquivalenzbetrag Grundstück x Grundsteuermesszahl (Grundstück) + Äquivalenzbetrag Gebäude x Grundsteuermesszahl (Gebäude); Grundsteuer = Grundsteuermessbetrag x Hebesatz der Gemeinde.

Um dies an einem konkreten Beispiel zu verdeutlichen: Wenn wir von einem Einfamilienhaus in Niedersachsen ausgehen, mit einer Wohnfläche von 165 qm und einem Grundstück von 800 qm, einem Bodenrichtwert von 150 Euro/qm für das Grundstück und einem durchschnittlichen Bodenrichtwert der Gemeinde von 121 Euro/qm, würde die Gemeinde einen Hebesatz von 400 Prozent festlegen. Daraus ergibt sich eine jährliche Grundsteuerlast von 380,52 Euro.

Grundsteuer betroffene Immobilienarten in Niedersachsen

Die Grundsteuer in Niedersachsen wird nach dem Flächen-Lage-Modell berechnet. Dieses Modell berücksichtigt die Größe des Grundstücks, die Lage und die Bodenrichtwerte. Anders als beim Wertmodell, bei dem der Wert des Grundstücks ausschlaggebend ist, wird die Grundsteuer hier nach dem Nutzen verteilt, den die Besitzer aus der Lage ihrer Immobilie ziehen können.

Das Flächen-Lage-Modell optimiert das einfache Flächen-Modell, da es auch die Lage des Grundstücks berücksichtigt. Dadurch wird eine gerechtere Verteilung der Grundsteuer ermöglicht. Das Modell ist zudem leicht umsetzbar und enthält keine Determinanten, die Streitpotenzial bergen könnten.

Um Informationen zu den betroffenen Immobilienarten und Faktoren zu erhalten, steht ein “Grundsteuer-Viewer” im Internet zur Verfügung. Dieser bietet eine Kartendarstellung, auf der die Flächen und Faktoren dargestellt werden. Durch das Flächen-Lage-Modell können in Niedersachsen erhebliche Einsparungen von Personal- und Verwaltungskosten erzielt werden. Statt regelmäßiger weiterer Hauptfeststellungen im 7-Jahre-Rhythmus gibt es eine einmalige Hauptfeststellung für zu bewertende Grundstücke in Niedersachsen. Bei gravierenden Änderungen der Lageverhältnisse werden neue Steuerbescheide in den betroffenen Gebieten ausgestellt.

Zahlung der Grundsteuer in Niedersachsen

Ab dem 07.07.2021 gilt in Niedersachsen ein eigenes Grundsteuergesetz. Dieses Gesetz regelt unter anderem die Zahlung der Grundsteuer für alle bebauten und unbebauten Grundstücke im Bundesland. Um den Prozess der Erklärung und Zahlung zu vereinfachen, hat das zuständige Finanzamt bestimmte Vorgaben festgelegt.

Der neue Hauptfeststellungsstichtag für die Grundsteuer ist der 01.01.2022. Ab diesem Datum müssen jedoch noch keine Erklärungen abgegeben werden. Stattdessen haben alle Eigentümerinnen und Eigentümer bis zum 31.10.2022 Zeit, ihre Erklärung beim Finanzamt einzureichen. Um dies zu tun, müssen sie eine elektronische Erklärung einreichen, die ab dem 01.07.2022 über das Online-Portal “Mein ELSTER” abgegeben werden kann. Es ist wichtig zu beachten, dass ein Benutzerkonto erforderlich ist, welches vorher auf der Website www.elster.de beantragt werden kann.

Im Mai/Juni 2022 erhalten alle Eigentümerinnen und Eigentümer ein Informationsschreiben vom Finanzamt mit den wichtigsten Daten und Informationen zur Erklärung. Dieses Schreiben enthält relevante Informationen über den Zahlungsprozess und die notwendigen Schritte, um die Grundsteuer fristgerecht zu bezahlen.

Es ist wichtig, die Fristen einzuhalten und die Erklärung rechtzeitig einzureichen, um Verzugszinsen oder andere Strafen zu vermeiden. Das Finanzamt akzeptiert verschiedene Zahlungsmethoden, darunter Überweisung und Lastschriftverfahren. Genauere Informationen zu den akzeptierten Zahlungsmethoden und den zu zahlenden Beträgen finden Sie in der erhaltenen Informationsschrift oder auf der Website des Finanzamtes.

Ausnahmen oder Befreiungen von der Grundsteuer in Niedersachsen

In Niedersachsen besteht die Möglichkeit, bestimmte Ausnahmen oder Befreiungen von der Grundsteuer zu beantragen. Die genaue Art und Höhe der Vergünstigungen hängen von der Lage des Grundstücks ab, da es abweichende Regelungen der einzelnen Bundesländer gibt. Das Bundesmodell sieht unter bestimmten Voraussetzungen eine Ermäßigung der Steuermesszahl vor, zum Beispiel für geförderten Wohnraum, bestimmte Wohnungsbaugesellschaften, -genossenschaften, -vereine, sowie für Baudenkmäler.

Die einzelnen Bundesländer können jedoch von der Bundesregelung abweichen und zusätzliche Vergünstigungen bieten. Für Privatpersonen, die Immobilieneigentum besitzen, kommen in der Regel nur Ermäßigungen der Steuermesszahl für Wohnflächen (gemäß den Ländermodellen) sowie für unter Denkmalschutz stehende Gebäude (Baudenkmäler) in Betracht.

Steuerbefreiungen von der Grundsteuer gelten unter anderem für Grundbesitz bestimmter Rechtsträger, die gemeinnützige oder mildtätige Zwecke verfolgen, sowie für öffentliche Gebäude und Grundbesitz von Religionsgemeinschaften. Es sollte beachtet werden, dass auch für steuerbefreiten Grundbesitz in der Regel eine Grundsteuererklärung abgegeben werden muss. Die genauen Angaben zur Steuerbefreiung oder -vergünstigung sind in der Grundsteuererklärung einzutragen, sowohl auf dem Hauptvordruck als auch in der Anlage “Grundsteuerbefreiung/-vergünstigung bzw. -ermäßigung”. Bei mehreren Vergünstigungstatbeständen ist es wichtig zu prüfen, ob die Vergünstigungen einzeln oder in Kombination angegeben werden müssen.

Aktuelle Grundsteuersätze in Niedersachsen

Leider sind die genauen aktuellen Grundsteuersätze in Niedersachsen nicht in den bereitgestellten Informationen enthalten. Die Grundsteuersätze können von Gemeinde zu Gemeinde variieren und werden normalerweise von den Stadt- oder Gemeinderäten festgelegt. Sie hängen von verschiedenen Faktoren ab, wie zum Beispiel der Art des Grundstücks, der Lage und dem Wert des Gebäudes.

Die Berechnung der Grundsteuer in Niedersachsen folgt einem Flächen-Lage-Modell und einem dreistufigen Berechnungsprozess. Dieser ähnelt dem Bundesmodell, weicht jedoch in der Bestimmung des Grundsteuerwerts für bebaute und unbebaute Grundstücke sowie in den Steuermesszahlen ab. Die genauen Grundsteuersätze und Berechnungsmethoden können je nach Gemeinde unterschiedlich sein.

Grundstückseigentümer in Niedersachsen sind verpflichtet, eine Grundsteuererklärung für jedes Grundstück beim zuständigen Finanzamt einzureichen. Dies muss elektronisch über ELSTER erfolgen, jedoch können in bestimmten Ausnahmefällen auch Papierformulare verwendet werden. Die Grundsteuer wird anhand von verschiedenen Faktoren wie der Grundstücksfläche, der Wohn- oder Nutzfläche des Gebäudes und dem Bodenrichtwert berechnet.

- Ein Beispiel für die Berechnung der Grundsteuer in Niedersachsen wird für eine Familie mit einem Einfamilienhaus und spezifischen Grundstückswerten gegeben.

- Das Niedersächsische Grundsteuergesetz (NGrStG) legt fest, welche Berechnungswerte verwendet werden müssen.

- Die Grundsteuermesszahl beträgt in der Regel 100% für Grundstücke und Gebäude, wird jedoch auf 70% für Wohngebiete reduziert und bei denkmalgeschützten Gebäuden und Sozialwohnungen um weitere 25% reduziert.

- Die Berechnung erfolgt durch Rundung der Faktoren auf zwei Dezimalstellen und Rundung des Grundsteuermessbetrags auf den nächsten Cent.

Trotz der fehlenden genauen Informationen zu den Grundsteuersätzen in Niedersachsen ermöglichen die gegebenen Informationen einen Überblick über das Grundsteuersystem und die Berechnungsmethoden. Um die aktuellen Grundsteuersätze in Niedersachsen zu erfahren, empfiehlt es sich, sich an die örtlichen Behörden oder das Finanzamt zu wenden.