Stellen Sie sich vor, Sie sind ein deutscher Anleger, der sein Portfolio diversifizieren möchte, indem er in den

US-Aktienmarkt investiert. Plötzlich stoßen Sie auf den Begriff “Quellensteuer” – aber was genau bedeutet er? In den USA ist die Quellensteuer eine Steuerlast, die direkt an der Quelle von Kapitalerträgen wie Zinsen oder Dividenden anfällt. Diese Steuer wird einbehalten, bevor die Erträge Ihren Geldbeutel erreichen. Somit spielt sie eine entscheidende Rolle für Anleger wie Sie, die über Landesgrenzen hinweg investieren.

Zweck der Quellensteuer: Der Hauptzweck der Quellensteuer besteht darin, sicherzustellen, dass auf Kapitalerträge bereits beim Zahlungsempfänger eine Steuer erhoben wird. Dies verhindert, dass Erträge, die ins Ausland fließen, der Besteuerung im Quellenland entgehen könnten.

Funktionsweise der Quellensteuer: Üblicherweise liegt der Quellensteuersatz in den USA bei 30 Prozent. Das bedeutet, dass, wenn Sie als deutscher Anleger Dividenden aus Ihren US-Investitionen erhalten, diese Steuer zunächst von Ihrer Bank einbehalten wird. Bei Vorliegen eines Doppelbesteuerungsabkommens (DBA) zwischen den USA und Deutschland können Sie jedoch einen Teil dieser Quellensteuer mit der deutschen Abgeltungsteuer verrechnen lassen. Außerdem besteht unter bestimmten Bedingungen die Möglichkeit, eine Rückerstattung für den restlichen Teil der Quellensteuer bei den zuständigen Steuerbehörden zu beantragen.

Übersicht über die verschiedenen Steuersätze und Berechnungsmethoden der Quellensteuer in den USA

Die Quellensteuer in den USA kann, je nach spezifischem Quellenstaat, auch höhere Sätze als die üblichen 30 Prozent erreichen. Wenn Sie zum Beispiel eine Dividende von 100 Euro aus US-Aktien erhalten, verbleiben Ihnen nach Abzug der Quellensteuer effektiv 70 Euro. Um Anspruch auf eine Rückerstattung zu haben, muss ein DBA zwischen den USA und Deutschland bestehen. Die deutsche Finanzbehörde verrechnet üblicherweise 15 Prozent der Quellensteuer mit der Abgeltungsteuer. Der übrige Teil kann bei einigen Staaten über einen speziellen Antrag zurückerstattet werden.

In Ländern wie Irland kann der Quellensteuersatz auf Dividenden für Privatpersonen sogar auf Null reduziert sein. Das bedeutet, dass deutsche Anleger in diesen Fällen von der Zahlung der Quellensteuer befreit sind. Ein lohnender Vorteil, der beim Investieren beachtet werden sollte.

- Details zu den spezifischen Quellensteuersätzen und Rückholungsprozessen bieten die detaillierten Übersichten.

- Informationen über den Teil der Quellensteuer, der auf die Abgeltungsteuer angerechnet werden kann.

- Die prozentualen Anteile der potenziellen Rückerstattungen je nach Landeszugehörigkeit.

Mehr Details und nuancierte Informationen zu den Quellensteuersätzen sowie Rückerstattungsmöglichkeiten finden sich auf den Webseiten des Bundeszentralamtes für Steuern.

Erläuterung der Berechnungsmethoden und Faktoren, die die Höhe der Quellensteuer in den USA beeinflussen

Die USA behalten den festgesetzten Quellensteuersatz direkt von den Dividendenzahlungen ein, bevor diese den Anleger erreichen. Das heißt, von jeder Dividendenzahlung werden sofort 30 Prozent an den amerikanischen Fiskus überwiesen.

Die genauen Verfahren und Sätze der Quellensteuer variieren von Land zu Land und sind auf den Webseiten der jeweiligen Steuerbehörden einsehbar. Für Fälle wie die in Irland, wo der Quellensteuersatz für Privatpersonen auf Null gesenkt werden kann, erfolgt keine Quellensteuerabführung.

- Für ausländische Einzelaktien mit hohen Dividendenauszahlungen können sich die genauen Kenntnisse über die Möglichkeit der Rückforderung der Quellensteuer finanziell deutlich bemerkbar machen.

- Eine Rückerstattung ist durch ein DBA zwischen dem Quellenstaat und Deutschland möglich.

- Durch das DBA wird ein Teil der Quellensteuer mit der deutschen Abgeltungsteuer verrechnet.

Um alle möglichen Rückerstattungsansprüche vollständig zu nutzen, sollten Sie sich umfassend über die entsprechenden Gesetze und Regelungen im Quellenstaat sowie in Ihrem Wohnsitzland informieren. Ihre Depotbank berechnet automatisch die Differenz zwischen dem anrechenbaren Quellensteuerteil und dem deutschen Abgeltungssteuersatz von 25 Prozent.

Übersicht über die verschiedenen Ausnahmen und Befreiungen von der Quellensteuer in den USA

Es gibt verschiedene Ausnahmefälle, die zu geringeren Quellensteuersätzen führen oder sogar eine Befreiung von dieser Steuer ermöglichen. Jeder Quellenstaat definiert seinen eigenen Satz für die Quellensteuer. Während in den USA in der Regel 30 Prozent Quellensteuer auf Dividenden erhoben werden, gibt es ebenso Länder wie Irland, wo dieser Satz für individuelle Steuerpflichtige auf Null gesetzt ist. Die Sätze können zwischen einem einstelligen Prozentsatz und weit über 30 Prozent liegen.

Als Anleger in Fonds und ETFs brauchen Sie sich in der Regel keine Gedanken über Quellensteuern zu machen, da die Fondsanbieter die Abrechnung und eventuelle Rückerstattung der Quellensteuer übernehmen. Nur bei Investitionen in einzelne ausländische Aktien kann ein Blick auf die Quellensteuer wichtig werden, weil dann nämlich eine Verrechnung mit der deutschen Abgeltungsteuer oder sogar eine teilweise Rückerstattung möglich ist, sofern ein DBA besteht.

- Eine ausführliche Tabelle mit Quellensteuersätzen und Informationen zur Anrechnung findet sich auf der Webseite des Bundeszentralamtes für Steuern.

- Die Berechnung der zu zahlenden Abgeltungsteuer erfolgt automatisch durch die Depotbank, unter Berücksichtigung der anrechenbaren Quellensteuer.

Kenntnisse über mögliche Ausnahmen und Befreiungen von der Quellensteuer in den USA sind entscheidend, um als Anleger die besten Entscheidungen treffen zu können. Sich über die aktuellen Quellensteuersätze in verschiedenen Ländern zu informieren und alle verfügbaren Steuervorteile zu nutzen, ist daher von großer Bedeutung.

Rückerstattung der Quellensteuer in den USA für qualifizierte Personen

Wenn es um die Rückerstattung der Quellensteuer in den USA geht, müssen Sie als qualifizierte Person einige wichtige Schritte beachten. Die USA verlangen 30% Quellensteuer auf Dividenden. Nach dem Doppelbesteuerungsabkommen sind 15% dieser Steuer auf die deutsche Kapitalertragssteuer anrechenbar. Die übrigen 15% können Sie von der US-Steuerbehörde zurückfordern.

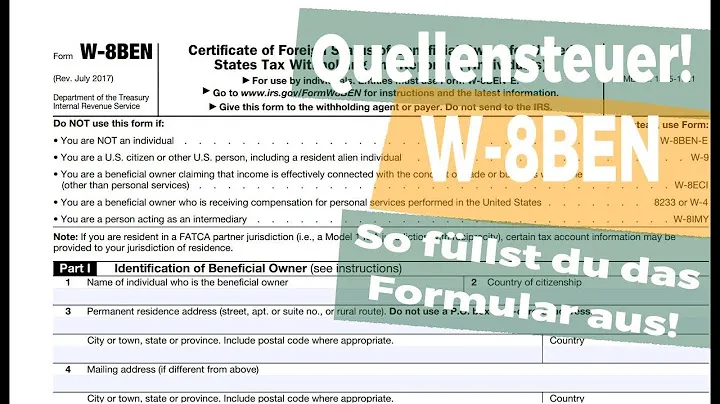

Um diese Rückerstattung zu beantragen, können Sie das W-8BEN-Formular nutzen. Entscheidend ist, dass Sie schon vor der Dividendenzahlung bestimmte Identifikationsanforderungen erfüllen und dadurch beweisen können, dass Sie ein ausländischer Investor sind. Ihre Depotbank spielt eine zentrale Rolle, denn sie muss als “Qualified Intermediary” in den USA anerkannt sein.

- Die USA registrieren eine Quellensteuer von 30% auf Dividenden.

- Gemäß dem DBA sind 15% dieser Steuer auf die deutsche Kapitalertragssteuer anrechenbar.

- Die verbleibenden 15% müssen bei der US-Steuerbehörde beantragt werden.

- Dazu wird das W-8BEN-Formular verwendet.

- Deutsche Investoren können den Quellensteuersatz vorab auf 15% reduzieren, um die Rückerstattung zu vermeiden.

- Die Depotbank muss sich als “Qualified Intermediary” in den USA registrieren, um die Identifikation durchzuführen.

Übersicht über die bilateralen Abkommen zwischen den USA und Deutschland zur Vermeidung der Doppelbesteuerung und zur Regelung der Quellensteuer

Die Quellensteuer wird unmittelbar vom Staat einbehalten, von dem die Kapitalerträge stammen. Als ausländischer Investor in den USA müssen Sie diese Steuerlast tragen, wenn Sie zum Beispiel Dividenden aus US-Aktien erhalten. Die Höhe dieser Steuer variiert je nach Land.

Für Anleger, die in Fonds oder ETFs investieren, spielt die Quellensteuer keine Rolle, da alles vom Fondsanbieter geregelt wird. Bei Investitionen in ausländische Einzelaktien kann es aber sehr wohl Sinn machen, sich mit der Quellensteuer auseinanderzusetzen, da unter gewissen Umständen eine Verrechnung mit der deutschen Abgeltungsteuer erfolgt oder sogar eine Rückerstattung möglich ist.

Um von einer Rückerstattung zu profitieren, muss ein DBA zwischen den USA und Deutschland bestehen. Der deutsche Staat verrechnet dann einen Teil der Quellensteuer mit der Abgeltungsteuer, während die genaue Höhe des anzurechnenden Teils je nach Land schwankt.

- Ein genaues Verständnis der verschiedenen Regelungen und die Möglichkeit zur Rückerstattung sind für Investoren essentiell.

- Auf der Website des Bundeszentralamtes für Steuern finden sich ausführliche Tabellen zu den jeweiligen Quellensteuersätzen.

Analyse der Auswirkungen der Quellensteuer in den USA auf deutsche Investoren und deren steuerliche Verpflichtungen

Die Quellensteuer in den USA hat direkte Auswirkungen auf deutsche Anleger, deren Investitionen über Landesgrenzen hinaus gehen. Dieser automatische Steuerabzug beim Quellenstaat trifft deutsche Anleger mit US-Investitionen durch eine pauschale Steuerbelastung von 30 Prozent der Dividenden besonders. Dadurch reduzieren sich potenziell die Gewinne, die aus solchen Anlagen resultieren.

Für deutsche Anleger besteht jedoch die Möglichkeit, diese Belastung zu mindern, sofern ein DBA existiert. Dann nämlich kann ein Teil der Quellensteuer mit der deutschen Abgeltungsteuer verrechnet werden. Die genauen Bedingungen und Höhen der Anrechnung variieren je nach dem spezifischen Abkommen der Länder.

Wichtig zu beachten ist, dass die Quellensteuer für Anleger in Fonds und ETFs in der Regel keine Auswirkung hat, da die Fondsgesellschaften sich um alles kümmern. Für Investments in hohe ausländische Dividendenpapiere kann jedoch die Kenntnis über die Quellensteuer finanziell sehr relevant sein und unter Umständen eine Rückerstattung nach sich ziehen.

Sämtliche Informationen zu den Regelungen der Quellensteuer und Möglichkeiten der Steuerrückforderung sind in den spezifischen DBA und auf der Webseite des Bundeszentralamtes für Steuern zu finden.

Bedeutung und Einsatzmöglichkeiten der Quellensteuer in der internationalen Steuerplanung, insbesondere im Kontext der USA

Die Quellensteuer steht bei der internationalen Steuerplanung, vor allem in Bezug auf die USA, ganz oben auf der Agenda. Als eine Steuer auf Einkünfte, die aus einem Land stammen, kann die Quellensteuer je nach Beteiligungsverhältnis variieren. Für Beteiligungen unter 80% kann eine Quellensteuer von 5% in den USA anfallen.

Für deutsche Unternehmen, die Gewinne in den USA generieren, bieten sich verschiedene Strategien, um die Quellensteuer zu mindern oder zu umgehen. Eine Möglichkeit wäre die Gründung einer Tochtergesellschaft in den USA. Dadurch könnten Vorteile des niedrigen Körperschaftsteuersatzes in den USA genutzt werden, wobei gleichzeitig eine deutsche Besteuerung von 5% auf Gewinnausschüttungen anfallen könnte.

Eine andere Option in der internationalen Steuerplanung ist der Einsatz einer Limited Partnership in den USA. Dadurch könnten Gewinne schnell und steuerlich vorteilhaft nach Deutschland transferiert werden. Es gibt auch die Option einer deutschen Personengesellschaft als Zwischenglied, die unter bestimmten Bedingungen eine Besteuerung als Körperschaft (nach amerikanischen Steuergesetzen) vornehmen könnte.

Vergleich der Quellensteuersysteme in Deutschland und den USA

In Deutschland und den USA gibt es markante Unterschiede in Bezug auf das Quellensteuersystem. Während die Quellensteuer in Deutschland für Anleger häufig keine direkten Auswirkungen hat, ist sie in den USA ein wesentlicher Faktor für Investoren. Der Quellensteuersatz variiert in den USA stark und die Differenzen zur deutschen Abgeltungsteuer von in der Regel 15 Prozent können groß sein.

Für US-Investoren ist die Quellensteuer von besonderem Interesse, da hier keine einheitlichen Prozentwerte vorherrschen und keine Doppelbesteuerungsabkommen zwischen den USA und Deutschland bestehen, was eine Anrechnung auf deutsche Steuern erschwert.