Die Tilgung bezieht sich auf die regelmäßige Ab- bzw. Rückzahlung einer langfristigen Schuld. Bei einer Tilgungshypothek erfolgt diese Rückzahlung in Form von Teilbeträgen. Diese werden nach verschiedenen Gesichtspunkten berechnet und in der Regel aus den Abschreibungsgegenwerten oder dem Reingewinn aufgebracht. Um die Finanzplanung zu ermöglichen, ist es wichtig, die Höhe und Fälligkeit der Tilgungsraten durch die Erstellung eines Tilgungsplans zu berücksichtigen.

Bei Anleihen oder Obligationen kann die Tilgung gemäß den Emissionsbedingungen entweder durch Rückzahlung zum Nennwert oder durch Rückkauf erfolgen. Die Rückzahlung einer gesamten Anleihe ist der Regelfall bei Schatzanweisungen und findet häufig bei Staatsanleihen und Industrieobligationen statt, bei denen der Schuldner sich die Kündigung vorbehalten hat. Die Tilgung kann entweder durch eine bestimmte Anzahl von Stücken oder durch Annuitäten erfolgen. Bei beiden Verfahren bleibt die Summe aus Verzinsung und Tilgung konstant, jedoch sinkt der Zinsanteil mit fortschreitender Tilgung, während der Tilgungsanteil entsprechend steigt.

Die Tilgung kann auch durch Rückkauf erfolgen, entweder freihändig an der Börse oder auf dem Submissionswege, indem der Schuldner Angebote der Gläubiger einfordert. Der Schuldner behält sich häufig das Recht vor, die Tilgung entweder durch Rückkauf oder Auslosung vorzunehmen. Bei Prämien- oder Losanleihen erfolgt die Tilgung durch planmäßige Verlosung mit Gewinnen (Prämien).

Insgesamt ist die Tilgung ein wesentlicher Bestandteil der Finanzplanung und ermöglicht die regelmäßige Rückzahlung von langfristigen Schulden. Sie kann auf verschiedene Arten erfolgen, abhängig von den Emissionsbedingungen und Vereinbarungen zwischen Schuldner und Gläubiger. Durch die Erstellung eines Tilgungsplans können Tilgungsraten effektiv geplant und gesteuert werden.

Arten der Tilgung von Krediten

Die verschiedenen Arten der Tilgung von Krediten bieten Flexibilität und Optionen für Kreditnehmer. Hier sind einige der gängigsten Arten:

- Planmäßige Tilgung: Bei dieser Art der Tilgung zahlt der Kreditnehmer regelmäßige Zahlungen in einer festgelegten Höhe gemäß dem Tilgungsvertrag. Diese Methode gewährleistet eine konstante Rückzahlung des Kredits über die vereinbarte Laufzeit.

- Außerplanmäßige Tilgung: Kreditnehmer haben die Möglichkeit, zusätzliche Rückzahlungen zu leisten, die von der planmäßigen Tilgung abweichen. Diese außerplanmäßigen Zahlungen können die Laufzeit der Tilgung verkürzen und die finanzielle Belastung verringern.

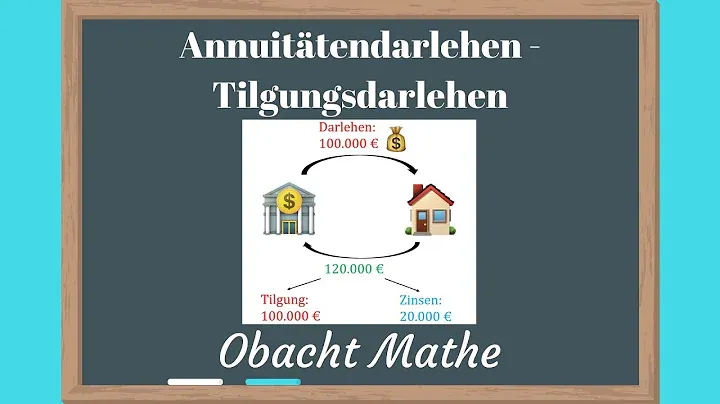

- Annuitätentilgung: Bei der Annuitätentilgung bleibt die Höhe der Kreditraten während der gesamten Rückzahlungsphase konstant. Mit jeder Rate steigt der Tilgungsanteil, während der Zinsanteil abnimmt. Auf diese Weise wird der Kredit über die Zeit allmählich abbezahlt.

- Ratentilgung: Im Gegensatz zur Annuitätentilgung sind die Höhen der Kreditraten bei der Ratentilgung unterschiedlich. Jede Rate erbringt jedoch eine gleich hohe Tilgungsleistung. Die Tilgungssätze bleiben konstant, während die Zinsen mit jeder Ratenzahlung sinken.

- Einmaltilgung: Bei einer Einmaltilgung wird die vollständige Geldschuld inklusive Zinsen am Ende der vereinbarten Laufzeit auf einmal zurückgezahlt. Dies kann für Kreditnehmer vorteilhaft sein, die über genügend finanzielle Mittel verfügen, um den Kredit auf einen Schlag zu begleichen.

- Endfällige Tilgung bzw. Tilgungssurrogat: Bei dieser Art der Tilgung zahlt der Kreditnehmer während der Laufzeit lediglich die anfallenden Zinsen. Die gesamte Geldschuld wird am Ende der Laufzeit auf einmal getilgt, beispielsweise durch den Einsatz einer Lebensversicherung.

- Sondertilgung: Sondertilgungen bieten Kreditnehmern die Möglichkeit, außerplanmäßige Rückzahlungen zu leisten und die Gesamtschuld zu reduzieren. Die Möglichkeit und Höhe dieser Sondertilgungen werden in der Regel vertraglich vereinbart.

Zu Beginn der Kreditlaufzeit werden in der Regel vor allem die Zinsen getilgt, wobei die eigentliche Rückzahlung des Darlehens erst später beginnt. Es gibt verschiedene Arten von Zinsen, wie den Darlehenszins (Sollzins), Festzins (gilt für die gesamte Vertragslaufzeit) und Nominalzins (gibt die Höhe der Verzinsung des Darlehens an).

Die verschiedenen Arten der Tilgung von Krediten bieten Kreditnehmern die Möglichkeit, ihre Rückzahlungen an ihre individuellen finanziellen Bedürfnisse anzupassen. Ob durch planmäßige oder außerplanmäßige Tilgung, Annuitätentilgung oder Einmaltilgung, jede Methode hat ihre eigenen Vor- und Nachteile. Es ist wichtig, die verschiedenen Optionen zu verstehen und den besten Ansatz für die eigene finanzielle Situation zu wählen.

Tilgung von Schulden erklärt

Die Tilgung von Schulden bezieht sich auf die Rückzahlung von Geldforderungen wie Krediten, Darlehen oder Anleihen. Es handelt sich dabei um einen wichtigen Prozess, der sowohl für den Gläubiger als auch für den Schuldner Auswirkungen auf die Liquidität haben kann. Die Höhe der Tilgung sollte an die zukünftigen Einnahmen des Schuldners angepasst und im Kreditvertrag festgelegt werden. Es ist von großer Bedeutung, den Tilgungsprozess sorgfältig zu planen, um finanzielle Probleme zu vermeiden.

Es gibt verschiedene Strategien und Ratschläge, die bei der Tilgung von Schulden hilfreich sein können. Eine regelmäßige Tilgung ist empfehlenswert, bei der die Rückzahlungsbeträge gemäß einem festgelegten Tilgungsplan zu bestimmten Zeitpunkten erfolgen. Zu den gängigen Formen regelmäßiger Tilgungen gehören Ratenkredite, Annuitätendarlehen und endfällige Kredite. Bei unregelmäßigen Tilgungen hingegen gibt es keinen festen Tilgungsplan, sondern die Rückzahlungen erfolgen je nach Bedarf.

Es ist wichtig, mögliche Risiken bei der Tilgung von Schulden zu beachten. Eine zu geringe Tilgung kann zu höheren Zinszahlungen und einer längeren Kreditlaufzeit führen. Dies bedeutet letztendlich, dass der Schuldner mehr Geld insgesamt zurückzahlen muss. Andererseits können überhöhte Tilgungsvereinbarungen das Kreditrisiko des Schuldners erhöhen und zu einer Schuldenfalle führen, insbesondere bei rückläufigen Einkünften. Es ist daher ratsam, die Tilgung in einem vernünftigen Verhältnis zu den eigenen finanziellen Möglichkeiten zu gestalten und bei Unsicherheiten professionelle Beratung in Anspruch zu nehmen.

Schritt-für-Schritt-Anleitung zur Berechnung der Tilgungshöhe eines Kredits

Wenn Sie die Tilgungshöhe eines Kredits berechnen möchten, steht Ihnen der Tilgungsrechner zur Verfügung. Dieser Rechner kann die Tilgungsrate und den Restschuldbetrag am Ende der Festzinsperiode berechnen. Zudem kann er Ihnen einen Tilgungsplan bis zum Ende der Festzinsperiode oder bis zur vollständigen Rückzahlung des Kredits liefern.

Um den Tilgungsrechner zu verwenden, benötigen Sie Informationen zum Kredit, wie beispielsweise das Auszahlungsdatum, den Zinssatz, den Tilgungsbetrag (in Prozent oder Euro), die Tilgungshäufigkeit, die Dauer der Festzinsperiode, den Zinssatz nach der Festzinsperiode und ob geplante Sondertilgungen vorgesehen sind.

Es gibt verschiedene Arten der Tilgung, darunter die Annuitätentilgung, die Endtilgung und die Ratenrückzahlung. Bei der Annuitätentilgung nimmt der Zinsanteil im Laufe der Zeit ab, während der Tilgungsanteil steigt, was zu einer konstanten monatlichen Rate führt. Bei der Endtilgung wird während der gesamten Laufzeit nur der Zinsanteil gezahlt und die eigentliche Tilgung erfolgt am Ende der Laufzeit. Bei der Ratenrückzahlung nimmt die Rate allmählich ab, während der Tilgungsanteil konstant bleibt.

Bei Bedarf ermöglicht eine Sondertilgung zusätzliche außerplanmäßige Rückzahlungen, um die Kreditlaufzeit zu verkürzen. Es ist jedoch zu beachten, dass dies zusätzliche Kosten verursachen kann.

Vor- und Nachteile der Tilgung von Schulden

Wenn es um die Tilgung von Schulden geht, gibt es sowohl Vor- als auch Nachteile zu beachten. Hier sind einige wichtige Punkte, die Ihnen helfen sollen, die richtige Entscheidung zu treffen:

Vorteile:

- Kontinuierlich sinkende Gesamtrate: Bei einem Tilgungsdarlehen bleiben die Tilgungsraten während der Kreditlaufzeit konstant. Dadurch sinkt die monatliche Rate kontinuierlich.

- Bessere Planbarkeit durch gleichbleibende Tilgungshöhe: Der Tilgungsanteil der monatlichen Rate bleibt während der gesamten Laufzeit konstant, was eine bessere Planbarkeit ermöglicht.

- Geringere Gesamtkreditkosten: Durch die konstante Tilgung wird die Restschuld schneller abbezahlt, was zu geringeren Gesamtkreditkosten führt.

- Schnellere Ablösung der Restsumme durch konstante Tilgung: Durch die konstante Tilgung wird die Restschuld kontinuierlich abgenommen, was zu einer schnelleren Ablösung der Restsumme führt.

Nachteile:

- Hohe finanzielle Anfangsbelastung aufgrund höherer Monatsraten: Das Tilgungsdarlehen bringt zu Beginn der Kreditlaufzeit eine hohe finanzielle Belastung mit sich, da die monatlichen Raten zu Anfang höher sind.

- Sondertilgungen sind meist nicht möglich: Bei einem Tilgungsdarlehen sind Sondertilgungen in der Regel nicht möglich, was die Flexibilität einschränken kann.

- Wird von Banken für Privatkunden kaum noch angeboten: Das Tilgungsdarlehen wird von Banken für Privatkunden kaum noch angeboten, da sich die meisten Kreditnehmer für ein Annuitätendarlehen entscheiden.

Zusammenfassend bietet ein Tilgungsdarlehen die Vorteile einer kontinuierlich sinkenden Gesamtrate, einer besseren Planbarkeit, geringeren Gesamtkreditkosten und einer schnelleren Ablösung der Restsumme. Allerdings geht damit eine hohe finanzielle Anfangsbelastung einher, Sondertilgungen sind meist nicht möglich und das Tilgungsdarlehen wird von Banken für Privatkunden kaum noch angeboten.

Folgen von Zahlungsverzug oder Ausfall der Tilgung

Wenn Sie in Zahlungsverzug geraten oder Ihre Tilgung ausfällt, können verschiedene Konsequenzen auf Sie zukommen. Es ist wichtig, sich über diese Folgen bewusst zu sein, um mögliche rechtliche und finanzielle Konsequenzen zu vermeiden.

Der erste Punkt, den Sie beachten sollten, ist, dass ab dem Tag des Eintritts des Verzugs eine Geldleistung zu verzinsen ist. Für Verbraucher beträgt die Zinspflicht 5 %-Punkte über dem jeweiligen Basiszinssatz, während für Unternehmer der Zinssatz bei 9 %-Punkten über dem Basiszinssatz liegt. Dies bedeutet, dass Sie ab dem Tag nach der Mahnung oder einer gleichgestellten Handlung Zinsen zahlen müssen, bis die Zahlung erfolgt. Die Zinspflicht beginnt also direkt nach dem Verzugseintritt.

Eine weitere Konsequenz des Verzugs ist die Verpflichtung, dem Gläubiger den entstandenen Schaden zu ersetzen. Dieser Schaden, auch als Verzögerungsschaden bezeichnet, ist zusätzlich zu dem Anspruch auf die eigentliche Leistung zu bezahlen. Das bedeutet, dass Sie grundsätzlich immer noch verpflichtet sind, die geschuldete Zahlung zu leisten. Entsteht dem Gläubiger jedoch ein finanzieller Schaden aufgrund der Verzögerung, so müssen Sie auch dafür aufkommen.

Im schlimmsten Fall kann der Gläubiger den Vertrag insgesamt beenden. Gemäß § 323 Abs. 1 des Bürgerlichen Gesetzbuches (BGB) kann der Gläubiger vom Vertrag zurücktreten, wenn er Ihnen nach Eintritt des Verzugs eine angemessene Frist gesetzt hat und Sie diese nicht einhalten. In diesem Fall müssen weder der Gläubiger noch Sie Ihre Leistungspflichten erbringen und bereits erbrachte Leistungen müssen zurückgewährt werden. Alternativ kann der Gläubiger auch Schadensersatz wegen Nichtleistung gemäß § 281 BGB wählen. Hierbei entfallen sowohl die Leistungspflicht von Ihnen als Schuldner, als auch die Gegenleistungspflicht des Gläubigers.

Optimale Höhe der Tilgung von Schulden: Kurze Antwort, gefolgt von einer detaillierten Erklärung, wie man die optimale Tilgungshöhe bestimmt.

Die optimale Höhe der Tilgung von Schulden hängt von verschiedenen Faktoren ab. Grundsätzlich gilt, dass je kürzer die Zeit bis zum Renteneintritt ist, desto höher die Tilgung sein sollte.

Ein wichtiger Faktor dabei ist der Zinssatz. Bei niedrigen Zinsen reduziert sich der Zinsanteil langsamer, wodurch der Tilgungsanteil langsamer steigt. Eine Grafik zeigt, dass für einen Zinssatz von 1,3 Prozent ein Tilgungssatz von ca. drei Prozent pro Jahr empfohlen wird, wenn man beispielsweise mit 65 Jahren schuldenfrei sein möchte.

Es ist auch zu beachten, dass je niedriger die Zinsen sind, desto länger man mit einer bestimmten anfänglichen Tilgung benötigt, um das Darlehen zurückzuzahlen. Deshalb ist es wichtig, die Tilgungshöhe sorgfältig zu bestimmen, um finanzielle Belastungen zu minimieren.

Um die optimale Tilgungshöhe zu bestimmen, sollten individuelle Faktoren wie das Alter, das Einkommen und die finanzielle Situation berücksichtigt werden. Es ist ratsam, professionelle Beratung in Anspruch zu nehmen, um eine fundierte Entscheidung zu treffen.

Die Rolle der Zinsbindung bei der Tilgung von Schulden

Die Zinsbindung spielt eine wichtige Rolle bei der Tilgung von Schulden. Während dieser Zeit bleibt in der Regel eine Restschuld übrig. Die Höhe dieser Restschuld hängt von verschiedenen Faktoren ab, die der Kreditnehmer beeinflussen kann. Dazu gehören die Kreditsumme, die Laufzeit und der Tilgungssatz.

Je höher die Kreditsumme und je länger die Laufzeit, desto höher ist in der Regel die Restschuld. Ein hoher Tilgungssatz hingegen führt zu einer schnelleren Tilgung und somit zu einer geringeren Restschuld. Eine hohe Restschuld bedeutet, dass es länger dauert, bis man schuldenfrei ist und dass höhere Zinszahlungen an die Bank geleistet werden müssen.

Eine hohe Restschuld kann jedoch auch den Vorteil haben, dass die monatliche Rate geringer ausfällt. Dennoch lohnt es sich in der Regel nicht, eine hohe Restschuld anzustreben, es sei denn, man plant Sondertilgungen oder verfügt über zusätzliche Einkommensquellen, um die Restschuld ohne Anschlussfinanzierung begleichen zu können. Es wird empfohlen, eine hohe Restschuld zu vermeiden.

Insgesamt ist die Zinsbindung ein wesentlicher Faktor für die Tilgung von Schulden. Durch die Wahl einer geeigneten Laufzeit, einer angemessenen Kreditsumme und eines tilgungsfreundlichen Tilgungssatzes kann die Restschuld reduziert und der Weg zur Schuldenfreiheit beschleunigt werden.

Tilgungsmethoden von Krediten

Die Tilgungsmethoden von Krediten ermöglichen es den Kreditnehmern, ihre Schulden auf verschiedene Arten zurückzuzahlen. In diesem Artikel werden wir einen Überblick über die verschiedenen Tilgungsmethoden geben und kurz ihre Funktionsweise erläutern.

- Barzahlung: Barzahlung ist eine klassische Zahlungsmethode, bei der kleinere bis mittlere Beträge mit Bargeld beglichen werden. Der Vorteil ist, dass man seine Ausgaben leichter im Blick behalten kann. Der Nachteil ist jedoch, dass größere Anschaffungen schwierig sind und keine Ratenzahlung oder kurzfristige Kredite möglich sind.

- Kartenbasierte Zahlungsmethoden: Kreditkarten sind beliebt, um größere Einkäufe zu tätigen. Mit einer Kreditkarte kann man weltweit Geld abheben und sich für größere Einkäufe einen Kreditrahmen leihen. Es gibt verschiedene Arten von Kreditkarten, einschließlich Debitkarten, bei denen die Ausgaben direkt vom Girokonto abgebucht werden.

- Prepaid-Kreditkarten: Prepaid-Kreditkarten sind eine Option, bei der man die Karte mit einem Guthaben auflädt und entsprechend dem Guthaben Einkäufe bezahlen und Bargeld abheben kann. Diese Karten können nicht überzogen werden und können für Firmenkreditkarten interessant sein.

- Geldkarte: Die Geldkarte ist eine elektronische Geldbörse, bei der ein Guthaben auf eine Chipkarte geladen wird. Damit können kleinere Geldbeträge bargeldlos bezahlt werden, aber sie wird von immer weniger Kreditinstituten und Banken ausgegeben.

- Kontaktloses Bezahlen per Karte: Durch die NFC-Technologie ist kontaktloses Bezahlen per Karte möglich. Durch das Halten der Karte an das Kassenterminal können kleinere Beträge bis 50 € ohne PIN-Eingabe oder Unterschrift beglichen werden.

- Mobile Payment: Mobile Payment ermöglicht das Bezahlen per Smartwatch oder Smartphone. Durch die NFC-Technologie erfolgt der kontaktlose Bezahlvorgang, bei dem der Betrag einfach vom Konto abgebucht wird. Es gibt verschiedene Bezahldienste und Apps, die mit Kreditkarten oder Girokonten verbunden werden können.

Dies sind die unterschiedlichen Tilgungsmethoden von Krediten, einschließlich Barzahlung, kartenbasierten Zahlungsmethoden, Prepaid-Kreditkarten, Geldkarten, kontaktlosem Bezahlen per Karte und Mobile Payment. Je nach individuellen Bedürfnissen und Vorlieben kann eine bestimmte Tilgungsmethode die beste Option sein.